Чтобы купить по одной акции Microsoft, Apple и Facebook, нужно более 40 тысяч рублей. А сколько тогда нужно, чтобы вложиться в весь прорывной IT-сектор США, — сотни тысяч? Миллионы? Нет, нужно несколько тысяч, а иногда и того меньше. И это при более низких рисках, чем если покупать акции по отдельности. Стать акционером сразу нескольких крупных и дорогих компаний можно с помощью БПИФов — биржевых фондов.

Что вы узнаете?

1. Как устроены фонды

2. Какие бывают фонды

3. Что хорошего в фондах

4. Дивиденды и купоны

Как устроены фонды

Как устроены фонды

Биржевой паевой инвестиционный фонд — это фонд, торгуемый на бирже. Он представляет собой корзину из десятков, а то и сотен ценных бумаг, собранных по определенному признаку — из одной отрасли или страны. Управляющая компания, создавшая фонд, покупает в его портфель активы в определенной пропорции, а затем продает доли (паи) в фонде на бирже как обычные акции.

Таким образом, покупая одну акцию фонда, инвестор вкладывает сразу в несколько компаний. Например, в фонд TECH входит более 40 акций технологических компаний США и среди них такие IT-гиганты, как Apple, Microsoft, Facebook и т. д. Вместо того чтобы покупать все эти акции по отдельности, можно купить акцию фонда TECH — получится намного проще и дешевле.

Стоимость фонда постоянно меняется, потому что меняется стоимость ценных бумаг в его портфеле. А раз меняется стоимость фонда, меняется и цена акций фонда. Если фонд просел в цене, акция подешевеет. А если подорожал — вырастет.

На стоимость акции фонда будет влиять комиссия, которую берет Управляющая компания. Поэтому цена акции изменяется не ровно на тот же процент, что и портфель ценных бумаг фонда, а чуть меньше.

Комиссию указывают в процентах годовых от суммы активов фонда. Комиссию не нужно платить отдельно — она зашита в цену акции фонда и уменьшает ее не один раз в год, а каждый день и по чуть-чуть.

В России комиссия управляющих компаний в среднем составляет около 1% в год от стоимости активов фонда. В фондах Тинькофф — от 0,74% до 0,99% в год.

Какие бывают фонды

Какие бывают фонды

По типу активов фонды делятся на фонды акций, облигаций, товарные (как, например, фонды в золото) и смешанные, которые включают в себя сразу несколько видов активов.

Самыми доходными считаются фонды акций. Они же могут оказаться и самыми рискованными, особенно в период экономического кризиса. Снизят риски и защитят портфель фонды облигаций и золота.

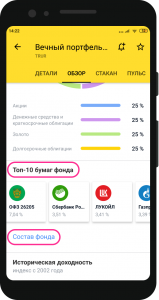

Если вы не хотите самостоятельно подбирать разные фонды, можете выбрать смешанный фонд «Вечный портфель» — он сразу снижает риски. В его основе лежит стратегия, разработанная еще в 70-х годах прошлого века инвестсоветником и кандидатом в президенты США Гарри Брауном. Суть ее заключается в следующем. Экономика — циклична. За спадом следует рост, стагнация, а затем снова спад, и так по кругу. Портфель, который вне зависимости от состояния экономики будет приносить доход, должен в равных долях состоять из:

— акций (25%),

— долгосрочных облигаций (25%),

— золота (25%),

— денежных средств и краткосрочных облигаций (25%).

В период роста экономики растут доходы компаний, а вместе с ними и их акции. Следовательно, доходность «Вечного портфеля» будет расти за счет акций. В кризис дорожать будут уже облигации, потому что по ним выплачиваются купоны, а в период нестабильности спрос на регулярные выплаты растет. От инфляции защитит золото, потому что этот драгметалл не поддается коррозии и запасы его ограничены, а значит, его ценность сохранится и в будущем. Конечно, бывают исключения из правил, но в общем финансовый рынок работает именно так. Об этом говорит и статистика. За 40 лет мониторинга — с 1972 года по 2012 год — доходность вечного портфеля оказалась отрицательной лишь дважды:

в 1994 году — тогда повышение ключевой ставки центробанком США обвалило стоимость облигаций и вызвало нехватку ликвидности на рынке;

в 2008 году — мировой финансовый кризис и обвал фондового рынка практически на 40%, при этом потери вечного портфеля не превысили и 1%.

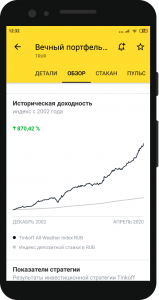

На российском рынке есть всего три фонда «Вечный портфель», и все они от Тинькофф. С их помощью можно инвестировать в экономики России, США и Европы в рублях, долларах и евро. Посмотреть, какую доходность может приносить портфель, можно с помощью индекса Tinkoff All-Weather, разработанного совместно с Московской биржей. Его динамику, а также состав «Вечных портфелей» можно посмотреть в приложении Тинькофф Инвестиции (открыть брокерский счет в Тинькофф). Для этого надо зайти в раздел «Что купить», выбрать вверху вкладку «Фонды», а затем — Вечный портфель RUB, USD или EUR.

Для примера возьмем «Вечный портфель» в рублях. Покупка одной акции обойдется всего в 5,88 рублей (данные на 20.02.2021).

Покупая акцию фонда, вы инвестируете в надежные активы: золото, российские гособлигации (ОФЗ) и такие крупные компании, как Лукойл, Газпром, Норильский никель, Сбербанк, Яндекс, MTC и другие.

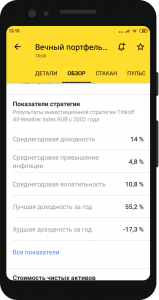

Фонд появился на рынке только в 2019 году. А динамику индекса Tinkoff All-Weather Index RUB, который отслеживает фонд, можно проследить с 2002-го. С тех пор индекс растет в среднем на 14% в год. Это значит, что если бы 18 лет назад на рынке был такой портфель и вы его купили, вложения за это время увеличились бы практически в 9 раз. И это без каких-либо усилий с вашей стороны. Учитывая цикличность экономики, история может повториться.

На графике видно, что спад был лишь в 2008 году. Тогда рынок российских акций рухнул больше чем на 70% за год, но этот портфель ушел бы в минус всего на 17% (можно посмотреть в показателях стратегии, которые находятся под графиком).

Какие еще фонды есть на российском рынке

Какие еще фонды есть на российском рынке

На Московской и Санкт-Петербургской биржах акции своих фондов продают зарубежные и российские УК. Разница в том, что иностранные фонды выпускаются по зарубежному праву и называются ETF, а российские фонды выпускаются по российским стандартам и называются БПИФ (биржевой паевой инвестиционный фонд). Суть БПИФов и ETF одна: инвестиционный фонд — это готовый набор ценных бумаг.

На Московской бирже российскому инвестору доступны 16 ETF и 40 биржевых ПИФов. То и дело появляются новые, а часть фондов дублирует друг друга. Фонды позволяют вложиться в российские и иностранные акции, в государственные и корпоративные облигации, а также в золото.

Актуальный список всех фондов с презентацией можно посмотреть на сайте Московской биржи.

Что же такого хорошего в фондах

Что же такого хорошего в фондах

?  Доступная цена. Одна акция фонда обычно стоит несколько сотен или тысяч рублей. Акции фондов от Тинькофф стоят от 5 рублей.

Доступная цена. Одна акция фонда обычно стоит несколько сотен или тысяч рублей. Акции фондов от Тинькофф стоят от 5 рублей.

? Простота. Чтобы составить грамотный инвестиционный портфель, начинающему инвестору понадобится много времени. Надо проанализировать рынок, выбрать лучшие акции, а потом отслеживать состояние каждой компании и при необходимости что-то добавлять и убирать. Выбирая фонд, вы получаете готовый портфель, инвестирующий в весь рынок или сектор экономики сразу.

? Прозрачность. Структура фонда доступна на сайте управляющей компании и, как правило, обновляется раз в день. По биржевым фондам Тинькофф состав и структура портфеля, а также все операции фонда раскрываются в режиме реального времени.

А что с дивидендами и купонами

А что с дивидендами и купонами

Фонды получают дивиденды и купоны от акций и облигаций, которыми владеют. Большинство фондов, доступных на Московской бирже, используют эти деньги, чтобы купить дополнительные ценные бумаги, — и тогда цена акций самого фонда дополнительно растет: на каждую акцию фонда теперь приходится больше ценных бумаг.

Но некоторые фонды не используют доход для покупки активов, а выплачивают дивиденды инвесторам. Сейчас из всех фондов на Московской бирже так делает только один — RUSE, фонд акций российских компаний, который отслеживает индекс RTS. Получать дивиденды приятно, но с них надо платить налог 13%. При этом сам фонд тоже платит налог. Так как RUSE зарегистрирован в Люксембурге, ставка налога на дивиденды в России для него равна 15%.

В итоге

![]() Биржевые фонды — отличный способ инвестировать сразу во много активов, но не тратить много денег.

Биржевые фонды — отличный способ инвестировать сразу во много активов, но не тратить много денег.

![]() Инвестиции в фонды безопаснее, чем в отдельные ценные бумаги: меньше риск потерять деньги.

Инвестиции в фонды безопаснее, чем в отдельные ценные бумаги: меньше риск потерять деньги.

![]() Самые распространенные фонды — это фонды акций и облигаций. Существуют смешанные фонды, которые инвестируют сразу в акции, облигации и золото. Такие фонды помогают заработать при любых условиях: во время роста, стагнации или спада экономики.

Самые распространенные фонды — это фонды акций и облигаций. Существуют смешанные фонды, которые инвестируют сразу в акции, облигации и золото. Такие фонды помогают заработать при любых условиях: во время роста, стагнации или спада экономики.

![]() Фонды — это в первую очередь не про дивиденды, а про подорожание акций самого фонда.

Фонды — это в первую очередь не про дивиденды, а про подорожание акций самого фонда.

![]() Перейти к следующему уроку о инвестициях «Как правильно собрать инвестиционный портфель»

Перейти к следующему уроку о инвестициях «Как правильно собрать инвестиционный портфель»![]()