В одном из предыдущих уроков мы вкратце описали, как работают облигации.

Настало время рассказать о них поподробнее.

Что вы узнаете?

1. Как устроены облигации

2. Самые важные параметры облигаций

3. Как понять, сколько можно заработать на облигации

4. Кто может выпустить облигации

5. Как выбрать подходящие вам облигации

6. Нюансы

Как устроены облигации

Как устроены облигации

Мы уже рассказывали абстрактно, теперь давайте разберем на конкретном примере.

Допустим, компании нужны деньги на новый проект — например, 5 млрд. рублей. Чтобы их получить, компания может взять кредит в банке, а может выпустить облигации — ценные бумаги, с помощью которых компании или государство берут у инвесторов в долг под проценты. Для компаний это дешевле, чем брать деньги в банке, а для инвесторов — выгоднее, чем вкладывать деньги в банк. Схема вот такая:

![]() Компания решает, сколько облигаций выпустить, сколько и как часто по ним платить. Например, компания может предложить такие условия: выпускаем 5 млн. облигаций по 1000 ₽ каждая сроком на три года, проценты платим раз в полгода по 38 ₽ на облигацию. Итого 76 ₽ за год при стоимости облигации 1000 ₽ — 7,6% годовых. Соль в том, чтобы предложить такие условия, которые заинтересуют инвесторов, но останутся выгодными компании.

Компания решает, сколько облигаций выпустить, сколько и как часто по ним платить. Например, компания может предложить такие условия: выпускаем 5 млн. облигаций по 1000 ₽ каждая сроком на три года, проценты платим раз в полгода по 38 ₽ на облигацию. Итого 76 ₽ за год при стоимости облигации 1000 ₽ — 7,6% годовых. Соль в том, чтобы предложить такие условия, которые заинтересуют инвесторов, но останутся выгодными компании.

![]() Инвесторы выкупают облигации у компании, а потом перепродают их друг другу на бирже. Работает это так: проценты получает тот, кто считается владельцем облигации на момент выплаты. Например, инвестор может держать облигацию полтора года, получить три раза по 38 ₽, а потом продать ее другому инвестору на бирже — оставшиеся проценты получит уже новый инвестор. Но это не значит, что если продать облигацию прямо накануне очередной выплаты, то вы не получите ничего, а новый инвестор получит всё. Расскажем об этом чуть ниже.

Инвесторы выкупают облигации у компании, а потом перепродают их друг другу на бирже. Работает это так: проценты получает тот, кто считается владельцем облигации на момент выплаты. Например, инвестор может держать облигацию полтора года, получить три раза по 38 ₽, а потом продать ее другому инвестору на бирже — оставшиеся проценты получит уже новый инвестор. Но это не значит, что если продать облигацию прямо накануне очередной выплаты, то вы не получите ничего, а новый инвестор получит всё. Расскажем об этом чуть ниже.

![]() Когда срок облигации подходит к концу, компания возвращает изначальную стоимость облигации — 1000 ₽ — и платит последние проценты. Опять же: эту тысячу вернут тому, кто владел облигацией на тот момент, когда она закрывалась.

Когда срок облигации подходит к концу, компания возвращает изначальную стоимость облигации — 1000 ₽ — и платит последние проценты. Опять же: эту тысячу вернут тому, кто владел облигацией на тот момент, когда она закрывалась.

Вкратце так. Давайте углубляться.

Самые важные параметры облигаций

Самые важные параметры облигаций

Параметры — это те самые условия, которые задает компания при выпуске облигаций. Самые важные условия — это номинал, купон и дата погашения.

Параметры — это те самые условия, которые задает компания при выпуске облигаций. Самые важные условия — это номинал, купон и дата погашения.

![]() Номинал — это сумма, которую компания берет в долг по одной облигации. В нашем примере номинал равен 1000 ₽ — это самый распространенный вариант. Обычно компания продает облигации по номиналу или очень близко к нему — то есть получает по тысяче рублей за каждую облигацию. Это первичное размещение. Как правило, рядовые инвесторы в нем не участвуют. Они получают возможность покупать и продавать облигации только после того, как бумаги начали обращаться на бирже (вторичное размещение). На бирже стоимость облигаций может сильно отличаться от номинала. Поэтому покупка может быть менее выгодна, чем при первичном размещении. Однако есть брокеры, которые дают доступ к первичному рынку. Например, с Тинькофф Инвестициями у вас есть возможность купить облигации по номиналу непосредственно у эмитента.

Номинал — это сумма, которую компания берет в долг по одной облигации. В нашем примере номинал равен 1000 ₽ — это самый распространенный вариант. Обычно компания продает облигации по номиналу или очень близко к нему — то есть получает по тысяче рублей за каждую облигацию. Это первичное размещение. Как правило, рядовые инвесторы в нем не участвуют. Они получают возможность покупать и продавать облигации только после того, как бумаги начали обращаться на бирже (вторичное размещение). На бирже стоимость облигаций может сильно отличаться от номинала. Поэтому покупка может быть менее выгодна, чем при первичном размещении. Однако есть брокеры, которые дают доступ к первичному рынку. Например, с Тинькофф Инвестициями у вас есть возможность купить облигации по номиналу непосредственно у эмитента.

![]() Купон — это выплата процентов по облигации. Раньше облигации были бумажными, и на них действительно были отрывные купоны — каждый раз, когда по облигации выплачивали проценты, один купон отрывали. Бумажные облигации исчезли, а обозначение купона осталось.

Купон — это выплата процентов по облигации. Раньше облигации были бумажными, и на них действительно были отрывные купоны — каждый раз, когда по облигации выплачивали проценты, один купон отрывали. Бумажные облигации исчезли, а обозначение купона осталось.

Проценты могут выплачивать от 2 до 12 раз в год — как решит компания. Чаще всего выплачивают 2 или 4 раза в год.

![]() Дата погашения — дата, когда компания вернет основной долг — то есть номинал облигации. Например, 15 августа 2025 года. В этот день облигация сама исчезнет из портфеля инвестора — брокер ее спишет. Вместо облигации начислят номинал и последний купон.

Дата погашения — дата, когда компания вернет основной долг — то есть номинал облигации. Например, 15 августа 2025 года. В этот день облигация сама исчезнет из портфеля инвестора — брокер ее спишет. Вместо облигации начислят номинал и последний купон.

Держать облигацию до погашения необязательно. Ее можно продать на бирже другим инвесторам, которые сейчас хотят ее купить.

Преимущество в том, что при продаже облигации можно практически не потерять проценты — это удобнее, чем на вкладе.

Дело в том, что при продаже облигации на бирже инвестор получит не только стоимость облигации, но и накопленный купонный доход.

Принцип накопленного купонного дохода (НКД) проще объяснить на примере. Допустим, вы купили облигацию, купон по которой составляет 40 рублей, платят раз в полгода. Но вы продержали облигацию только три месяца, а потом решили продать.

Получается несправедливо: вы уже прошли половину пути к следующему купону, но не получите его, если продадите облигацию. Поэтому эту половину пути вам компенсирует покупатель облигации: он заплатит стоимость облигации и еще половину купона сверху — 20 ₽. А когда наступит дата выплаты купона, новый владелец облигации получит полный купон, хотя держал облигацию только половину периода. Вроде всё честно.

Так же и при покупке: если вы покупаете облигацию у другого инвестора, вы компенсируете ему часть купона, а в дату выплаты получите целый купон, хотя облигацию держали меньше.

Как понять, сколько можно заработать на облигации

Как понять, сколько можно заработать на облигации

В день выпуска компания продает облигации по номиналу или близко к нему, например за 1000 ₽. Но облигации легко могут раскупить за один день — и если в дальнейшем инвестор захочет купить эту облигацию, он будет покупать ее на бирже у другого инвестора — который хочет ее продать. У популярных облигаций всегда есть достаточное количество желающих купить и продать их.

В день выпуска компания продает облигации по номиналу или близко к нему, например за 1000 ₽. Но облигации легко могут раскупить за один день — и если в дальнейшем инвестор захочет купить эту облигацию, он будет покупать ее на бирже у другого инвестора — который хочет ее продать. У популярных облигаций всегда есть достаточное количество желающих купить и продать их.

Цена облигации на бирже может заметно отличаться от номинала — она зависит от того, за сколько инвесторы готовы перекупить эту облигацию. Облигация с номиналом 1000 ₽ может стоить на бирже и 1100 ₽, и 900 ₽ — и эта цена может меняться каждую минуту.

Вернемся к примеру с теми же облигациями номиналом 1000 ₽, погашением через три года и купоном 38 ₽ раз в полгода.

Компания продает эти облигации первым владельцам, получает свои 5 млрд. рублей долга и заранее знает, сколько и когда нужно вернуть: раз в полгода будут платить 38 ₽ по каждой из 5 млн. облигаций, а в конце срока вернут инвесторам 5 млрд. рублей — по 1000 ₽ на облигацию. А за какую сумму первые владельцы перепродают свои облигации на бирже, компанию уже не волнует: сумма, которую она потратит, от этого не зависит.

Зато цена облигации должна волновать инвестора. Предположим, на бирже цена этих облигаций выросла до 1100 ₽. Если инвестор решит купить ее по этой цене, получится такая история: каждые полгода он будет получать те же 38 ₽ купона, а в конце срока получит не 1100 ₽, которые вложил, а 1000 ₽ — номинал облигации. Доходность для инвестора снизится: ему пришлось вложить больше, чтобы получить те же купоны и вернуть в конце ту же 1000 ₽.

И обратная ситуация: если цена этих облигаций упадет ниже номинала, например до 900 ₽, эта облигация станет выгоднее для инвестора: ему нужно вложить всего 900 ₽, чтобы получить те же купоны и вернуть в конце 1000 ₽ номинала.

Поэтому инвесторам важно перед покупкой проверять нынешнюю цену облигаций — чтобы понимать, на какую доходность можно рассчитывать.

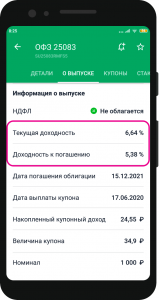

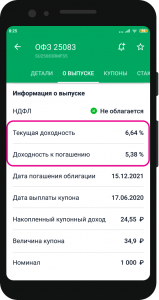

Узнать доходность с учетом нынешней цены облигации можно на сайте Московской биржи или в приложении Тинькофф Инвестиции (открыть брокерский счет в Тинькофф). Для этого надо зайти в раздел «Что купить» и в поиске вбить название интересующей бумаги. Далее провалиться в карточку облигации и там выбрать вкладку «О выпуске». В ней и будет информация о доходности.

В приложении указаны два варианта доходности: текущая и к погашению. Первая показывает, сколько вы заработаете за год владения бумагой, если через год продадите ее по цене, по которой купили. Доходность к погашению показывает, сколько вы заработаете, если купите облигацию по текущей рыночной цене, включая НКД, и будете держать облигацию до погашения.

Кто может выпустить облигации

Кто может выпустить облигации

От того, кто выпускает облигации, зависит доходность. Чем надежнее эмитент, тем ниже ставка по купонам, которую он будет предлагать, и тем ниже доходность по облигации. И наоборот. Чем выше риск, что он не сможет исполнить свои обязательства, тем большую ставку по купонам он должен установить, чтобы привлечь инвесторов. Отсюда разная доходность. Чем выше доходность, тем больше риск, что эмитент облигации не вернет вам долг. Помним, что вложения в облигации — это такие же инвестиции и они подвержены рискам. Стопроцентных гарантий по доходу вам никто не даст, равно как и не застрахует от потерь.

От того, кто выпускает облигации, зависит доходность. Чем надежнее эмитент, тем ниже ставка по купонам, которую он будет предлагать, и тем ниже доходность по облигации. И наоборот. Чем выше риск, что он не сможет исполнить свои обязательства, тем большую ставку по купонам он должен установить, чтобы привлечь инвесторов. Отсюда разная доходность. Чем выше доходность, тем больше риск, что эмитент облигации не вернет вам долг. Помним, что вложения в облигации — это такие же инвестиции и они подвержены рискам. Стопроцентных гарантий по доходу вам никто не даст, равно как и не застрахует от потерь.

Поэтому, если вы не готовы идти на высокие риски, выбирайте облигации от надежных эмитентов.

В зависимости от эмитента (того, кто выпустил облигации) облигации делятся на государственные, муниципальные, квазигосударственные и корпоративные.

В России государственные облигации — это ОФЗ (облигации федерального займа). Их выпускает Министерство финансов. Это самые надежные облигации, поэтому наименее доходные. ОФЗ дают примерно 5,5—6,5% годовых в зависимости от срока обращения (данные на 24.04.2020).

Муниципальные (субфедеральные) облигации выпускаются органами власти регионов, районов и городов. Их риск чуть выше, чем у ОФЗ, но и доходность чуть выше — около 6,5—7,5% годовых.

Квазигосударственные облигации (квази) выпускают компании, контрольный пакет акций которых принадлежит государству. К таким относятся, например, РЖД, Ростелеком, Сбербанк, Русгидро, Роснефть, Газпром и так далее. Они являются подвидом более широкого понятия корпоративных облигаций. То есть облигацию РЖД можно назвать и квазигосударственной облигацией, и корпоративной. А вот выпуск компании МТС, в которой госкапитала нет, — это чисто корпоративная облигация. Долговые бумаги крупных компаний более надежные — и менее выгодные, чем бумаги от небольших предприятий. Их доходность колеблется в диапазоне 6—7%. Давать в долг менее крупным компаниям более рискованно, но и доход можно получить до 15—20% годовых.

Российские компании и государство выпускают облигации не только в рублях, но и в долларах США, евро и других иностранных валютах. Такие выпуски называют еврооблигациями — «евро» в данном случае означает не европейскую валюту, а просто любую иностранную для заемщика валюту. Например, если Microsoft выпустит облигации в долларах, это будут просто облигации, а если в рублях, то — евробонды.

Стоят евробонды в разы больше рублевых облигаций, от $1 000, и доходность ниже — примерно 3—4%, что все-таки выше, чем у валютных вкладов. Однако покупать их можно зачастую только большими лотами, по 100—200 штук, то есть одна покупка может обойтись в сотни тысяч долларов. Такие средства вкладывать готов далеко не каждый. Но если облигации в валюте все же интересны, то есть лазейка — фонд евробондов. О фондах поговорим чуть позже, в отдельном уроке.

Какие облигации выбрать

Какие облигации выбрать

На первый взгляд может показаться, что вкладывать в ОФЗ совсем невыгодно — можно найти даже вклады с доходностью выше.

На первый взгляд может показаться, что вкладывать в ОФЗ совсем невыгодно — можно найти даже вклады с доходностью выше.

Но если вы открываете ИИС с вычетом А, ситуация меняется: гарантий по ОФЗ, конечно, нет, но риск минимальный — вы получите доход по облигациям с максимальной вероятностью, а сверху еще 13% от вложенных на ИИС средств.

В любом случае мы рекомендуем хотя бы какую-то часть средств инвестиционного портфеля держать в ОФЗ — для безопасности.

Чтобы повысить доходность, но не сильно рисковать, можно покупать разные облигации. Например, купить поровну ОФЗ, субфедеральных и надежных корпоративных облигаций — от крупных компаний, которые вряд ли обанкротятся.

Отличный вариант для новичков — выбирать облигации с датой погашения как раз к тому времени, когда вам нужны деньги. Готовы вложить на два года — выбирайте облигации с датой погашения через два года.

Плюс такого подхода в том, что вы заранее будете знать, когда и сколько получите: с заранее известной периодичностью будете получать купоны, а в конце срока — номинал облигации. И если ваша облигация с номиналом 1 000 ₽ вдруг резко подешевеет до 900 ₽, вас не будет волновать это падение: все равно в конце срока вы получите номинал — то есть тысячу.

А еще в этом случае нужно будет заплатить комиссию брокера только при покупке облигаций — за погашение и выплату купонов брокеры комиссии не берут.

Что еще важно знать

Что еще важно знать

![]() Налоги. Согласно поправкам в Налоговый кодекс, которые отменили ряд льгот, с 1 января 2021 года весь доход по облигациям облагается НДФЛ. Даже если сами облигации вы купили раньше 2021 года.

Налоги. Согласно поправкам в Налоговый кодекс, которые отменили ряд льгот, с 1 января 2021 года весь доход по облигациям облагается НДФЛ. Даже если сами облигации вы купили раньше 2021 года.

Главное — фактическая дата получения дохода (купона и премии к погашению). Если доход зафиксирован в 2021 году, то вам придется заплатить налог. Ставка стандартная — 13%. Брокер как налоговый агент сам удержит налог — вам дополнительно предпринимать никаких действий не нужно.

Не забываем, что налоги можно вернуть через вычет Б на ИИС. Поэтому даже с новыми законами вложения в облигации, по которым отменяют льготы, могут быть выгодны.

![]() Амортизация. Амортизация — это когда эмитент возвращает номинал облигации не в дату погашения, а постепенно, частями.

Амортизация. Амортизация — это когда эмитент возвращает номинал облигации не в дату погашения, а постепенно, частями.

Например, эмитент вернет не 1 000 ₽ вместе с последним купоном, а по 100 ₽ вместе с каждым купоном. Плюс — деньги быстрее возвращаются инвестору. Минус — нужно снова искать, куда вкладывать эти деньги. И не факт, что к моменту выплаты получится найти что-то с такой же доходностью.

Амортизация — это не хорошо и не плохо, просто нужно иметь ее в виду и вовремя перекладывать освободившиеся деньги в другие инструменты. Например, практически все субфедеральные облигации имеют амортизацию.

![]() Оферта. Оферта по облигациям дает вам право погасить бумагу по номиналу у эмитента в заранее установленную дату, не дожидаясь даты погашения.

Оферта. Оферта по облигациям дает вам право погасить бумагу по номиналу у эмитента в заранее установленную дату, не дожидаясь даты погашения.

Например, вы купили облигации с датой погашения через 10 лет и датой оферты через 3 года. Это значит, что через 3 года вы можете погасить эту бумагу. В таком случае ваш доход составит купоны за 3 года плюс номинал. А можете не погашать облигацию и держать ее еще 7 лет, получая в это время купоны.

Досрочное погашение может быть выгодно, когда вам понадобились деньги раньше, чем вы изначально планировали. При этом вам не нужно продавать облигацию на бирже по рыночной цене, которая может быть уже ниже номинальной стоимости.

Слишком хорошо, не правда ли? В чем подвох? В том, что такая оферта называется безотзывной. Но есть еще и отзывная оферта — это когда уже компания-эмитент имеет право без вашего согласия досрочно погасить собственные облигации. После получения номинала обратно вам придется искать новые инструменты для вложения освободившихся средств.

Компании оферта выгодна в том случае, если у нее появились свободные денежные средства раньше запланированного срока и, чтобы не нести издержек в виде купона, она досрочно расплатится с вами по своим обязательствам.

Она также может погасить только часть облигаций и выпустить новые бумаги, но уже с более низким купоном.

Пример. Компания выпустила облигации с купоном 10% несколько лет назад. За это время ситуация на рынке изменилась, и сейчас средняя ставка по купонам составляет 7%. У компании уже появились деньги, и старый выпуск становится для нее невыгодным. Она частично или полностью погашает его и при необходимости выпускает новые облигации уже с более низким купоном 7%.

Поэтому, как правило, у облигаций, по которым установлена дата оферты, ставка купона фиксируется только на это время, а потом компания может либо сохранить ее на прежнем уровне, либо снизить в зависимости от рыночных условий.

Алгоритм покупки облигаций на примере приложения Тинькофф Инвестиции

Алгоритм покупки облигаций на примере приложения Тинькофф Инвестиции

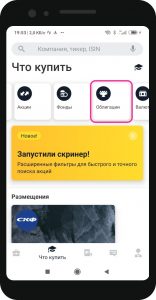

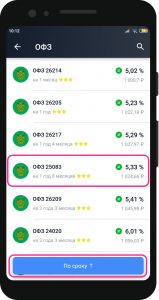

Давайте разберем алгоритм, где и что смотреть (для работы с данным алгоритмом откройте брокерский счет в Тинькофф и скачайте приложение Тинькофф Инвестиции для телефона). В разделе «Что купить» во вкладке с облигациями есть классификация (ОФЗ, корпоративные и т. д.), а также фильтры (валюта, отрасль, кредитный рейтинг, амортизация, оферта и т. п.) и сортировка (по доходности, по сроку погашения, цене и т. п.).

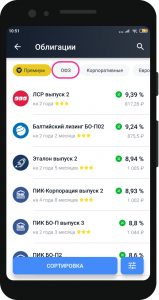

Предположим, мы хотим вложить деньги в безопасные ОФЗ на срок от полутора до двух лет. В приложении выбираем вкладку «ОФЗ» и сортируем по сроку и возрастанию.

Из предложенных вариантов нам больше всего подходит ОФЗ 25083 с погашением через 1 год 8 месяцев. Доходность в размере 5,33% слабовата, но зато надежно. Цифры 25083 — это номер выпуска облигации.

Посчитаем, сколько можно заработать, если купить 1 облигацию сейчас (данные на 24.04.2020).

Проваливаемся в карточку этой облигации. Во вкладке «Детали» смотрим динамику облигации с момента выпуска и текущую стоимость. Бумага торгуется выше номинала (1 000 рублей) — по цене 1 026,37 рубля. Во вкладке «Детали» смотрим НКД, который мы должны будем выплатить нынешнему владельцу бумаги. Он составляет 24,55 рублей на облигацию.

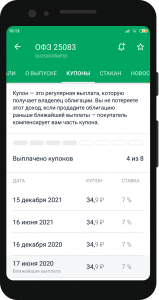

Как может выглядеть доход по облигациям. На примере ОФЗ 25083: купоны два раза в год, размер купона — 34,9 рублей. Как вы видите, в 2020 году по этим облигациям еще действуют льготы и платить налог на купон не нужно. Более доходные и при этом все еще надежные облигации подобрать можно. Просто при поиске используйте фильтр «Высокий рейтинг».

Запомнить

![]() Облигации помогают компаниям и государству получать деньги дешевле, чем в банке, а инвесторам — зарабатывать больше, чем в банке.

Облигации помогают компаниям и государству получать деньги дешевле, чем в банке, а инвесторам — зарабатывать больше, чем в банке.

![]() Самые важные параметры облигаций — дата погашения, купон, номинал.

Самые важные параметры облигаций — дата погашения, купон, номинал.

![]() Реальная доходность облигации зависит не только от размера купона, но и от нынешней стоимости облигации на рынке. Смотрите на доходность к погашению или текущую доходность.

Реальная доходность облигации зависит не только от размера купона, но и от нынешней стоимости облигации на рынке. Смотрите на доходность к погашению или текущую доходность.

![]() Самые надежные облигации — ОФЗ, но доход по ним не выше банковских вкладов. Впрочем, вместе с вычетом по ИИС получается хорошо и безопасно.

Самые надежные облигации — ОФЗ, но доход по ним не выше банковских вкладов. Впрочем, вместе с вычетом по ИИС получается хорошо и безопасно.

![]() Можно найти облигации и под 20% годовых, но риск остаться без денег по ним очень высокий. Начинать лучше с ОФЗ, облигаций регионов и крупнейших компаний.

Можно найти облигации и под 20% годовых, но риск остаться без денег по ним очень высокий. Начинать лучше с ОФЗ, облигаций регионов и крупнейших компаний.

![]() Перейти к следующему уроку о инвестициях «Что такое акции и как стать совладельцем бизнеса?»

Перейти к следующему уроку о инвестициях «Что такое акции и как стать совладельцем бизнеса?»![]()